Краткий обзор инструментов сбережения

Строго говоря, доход можно получить единственным способом — создать и продать ценность. Всё остальное — либо подарки, либо компенсации, либо воровство.

Создание и купля-продажа ценностей — это про работу и бизнес, тут каждый во что горазд; охота за подарками и воровство — занятия ненадёжные; а вот за что платят компенсации? Платят их за риск. Все операции с финансовыми инструментами — это обмен одних рисков на другие.

Паритет и профили рисков

В «нулевом приближении», риск финансового инструмента — это те деньги, которые мы можем потерять/недополучить «на выходе» из него (т.е. при его обмене обратно на деньги в нужный нам момент); доходность — это компенсация риска.

Очевидно, что у всех рыночных инструментов соотношение риск/доходность будет одинаково. Если риски равны, дешёвый (= высокодоходный) инструмент будут покупать, а дорогой (= низкодоходный) — продавать, пока не выравняются и цены (= доходности). Аналогично в случае равной доходности, но разных рисков — высокорискованный продаётся в пользу низкорискованного, пока доходность не покажется рынку соразмерной риску. Это условие называется паритетом рисков.

Однако потеря денег на финансовом инструменте может происходить при разных обстоятельствах и иметь разную природу. Рыночная оценка риска — это среднее по всем обстоятельствам и всем участникам. Но у каждого участника — как своя чувствительность к каждому из возможных обстоятельств, так и свои оценки вероятностей реализации этих обстоятельств — это называется профилем рисков инвестора. Поэтому с точки зрения отдельного участника почти всегда будет возможен «неравноценный» обмен одних инструментов на другие.

На финансовые рынки мы приходим не за доходом — для этого работать надо, а за избавлением от ненужных нам рисков, за нескромную плату

Некоторые общие виды рисков

Некоторые риски мы несём просто по факту участия в экономической жизни:

-

Страновой риск — это риск, связанный с неадекватными действиями властей стран, связанных с инвестором (отношениями гражданства, резиденства, налогового резиденства и просто пребывания), с инструментом, который он приобретает, или с их совокупностью (например, запрет гражданам одной страны приобретать инструменты другой страны, который может исходить от правительства любой из них).

-

Институциональный риск — это риск того, что система институтов, в которую включены актив и инвестор, не сможет обеспечить предполагаемую надёжность актива, или прав инвестора на него.

-

Риск посредника — заключение сделок, передача активов и учёт прав на них происходят как правило при участии посредников, которые могут действовать некорректно, ошибочно или прямо злонамеренно.

-

Риск контрагента — очевидно, вторая сторона нашей сделки может оказаться несостоятельной или недобросовестной.

-

Риск ликвидности — когда невозможно найти покупателя/продавца на нужный объём актива по рыночной цене в желаемый срок продажи/покупки.

Остальные риски рассмотрим на примерах активов, их несущих.

Денежные активы

Деньги в наличной форме и на текущих счетах

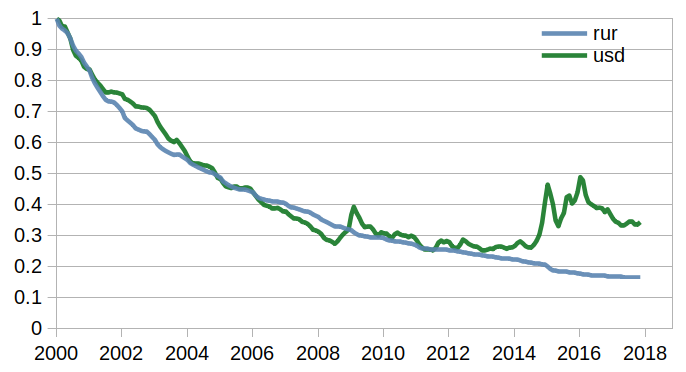

Постоянно обесцениваются. Наибольший риск инфляции и девальвации (даже у доллара). Вот так выглядит обесценение 1 рубля и 1 доллара в России с 2000г:

В вот так — реальный обменный курс (с учётом накопленной инфляции в РФ и США) руб/доллар в ценах января 2018г:

(Привет тем, у кого «доллар только дорожает».)

В случае наличных денег — риск порчи или утраты, в случае текущего счёта — риск контрагента.

Специфический риск ликвидности у денег также есть: вашу валюту могут запросто начать отказываться принимать к оплате/обмену. СССР такое проделывал не только с зарубежными валютами, но даже и с собственной.

Деньги на накопительных счетах и вкладах

Здесь инфляционный риск частично компенсируется получением процентного дохода, который имеет свои собственные риски.

Риск процентных ставок: если вы положите деньги на вклад на длительный срок, после чего инфляция и процентные ставки в экономике вырастут, то вам придётся или потерять начисленные проценты при досрочном расторжении вклада, или потерять деньги из-за инфляции, превысившей процентную ставку по вкладу.

Риск реинвестирования: если при открытии вклада вы выбрали получение процентов на текущий счёт, то вам может быть проблематично получить на выплаченные проценты такую же ставку, как и по вкладу, из-за общего снижения ставок или из-за ограничений по минимальной сумме вклада.

Также вы потеряете начисленные проценты, если размещённые на вкладе деньги понадобятся раньше срока его окончания.

Накопительные счета этих рисков, как правило, не несут т.к. банк снижает и повышает процентную ставку вслед за экономической ситуацией, а счёт можно в любой момент пополнить или опустошить. Однако, ставки по накопительным счетам на 1–2%г ниже чем по вкладам и вы за отсутствие рисков ставок и реинвестирования платите тем, что несёте повышенный риск инфляции.

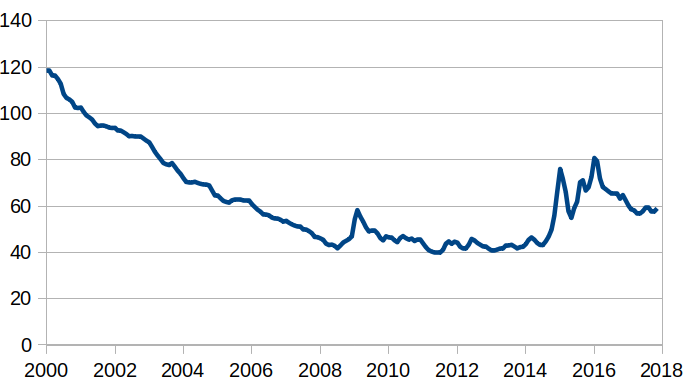

Посмотрим, хорошо ли сохраняются деньги на вкладах (средние ставки по депозитам в российских банках сроком на 1 год,чтобы умерить влияние процентного риска, и кроме Сбербанка, который пользуясь невероятной исторической инерцией, устанавливает ставки чуть не двое ниже рыночных, так что ЦБ вынужден отдельно считать статистику по ставкам без него):

Только последняя девальвация позволила доходности долларовых депозитов обогнать рублёвые (причём неизвестно, надолго ли), но итоговая доходность всё равно отрицательная.

Деньги в облигациях

Облигация — это долговая расписка, которую продают и покупают на бирже. Заёмщик (эмитент облигации), размещая облигации на бирже, обязуется в конце срока обращения облигаций возвратить её номинальную стоимость (номинал, у почти всех российских облигаций это 1000 рублей), и периодически выплачивать купон (некоторый процент от номинала). После размещения облигации свободно продаются и покупаются по рыночной стоимости. Покупатель облигации передаёт продавцу вместе с рыночной стоимостью ещё и накопленный купонный доход (НКД) — те проценты, которые были начислены по облигации к моменту покупки, но ещё не выплачены эмитентом. Таким образом, в отличие от вклада, накопленные проценты по облигации никогда не теряются.

Облигации также несут риск контрагента: долг по облигации не застрахован, финансовую состоятельность нужно определять самостоятельно. Т.к. с государственным бюджетом и резервами у нас вроде бы всё хорошо, риск Министерства финансов, выпускающего облигации федерального займа (ОФЗ), сравним с риском Центрального банка, гарантирующего сохранность денег на вкладах.

Риск реинвестирования в случае облигаций выглядит аналогично вкладу с получением процентов на отдельный счёт: купонные выплаты будут приходить на брокерский/банковский счёт. А вот риск процентных ставок в случае облигаций довольно своеобразен. Из-за того, что облигации покупаются и продаются, их рыночная цена изменяется так, чтобы к моменту погашения доходность облигации была равна текущей рыночной процентной ставке. Если, после того как вы купили облигацию, ставки на рынке падают — её стоимость будет расти, а если ставки растут — облигация дешевеет. Чем дальше срок погашения облигации и чем ниже её купон, тем сильнее колебания.

Обращение на рынке также подставляет облигации под общерыночный риск: падение интереса инвесторов к рынку, на котором обращаются облигации, из-за каких-то не связанных с эмитентами обстоятельств. Например, около половины держателей ОФЗ — иностранные организации, которые начинают их распродавать в случае роста напряжённости отношений с Россией, ожиданий очередной девальвации рубля или других неблагоприятных событий (часто даже и надуманных), а в случае позитивных изменений — запкупать обратно. Такие действия могут значительно отклонять рыночную доходность облигаций от рыночных процентных ставок (если в качестве таковых брать межбанковские ставки, например), в обе стороны.

Эти риски оплачиваются (а) несгоранием процентов при выходе из облигаций, (б) возможностью подобрать срок вложений от нескольких дней до двух десятков лет под зафиксированную на момент сделки рыночную доходность, (в) возможностью разместить суммы вплоть до миллиардов рублей без снижения рисков и доходности, (г) более высокой процентной ставкой, чем на вкладе (но не всегда, см. выше).

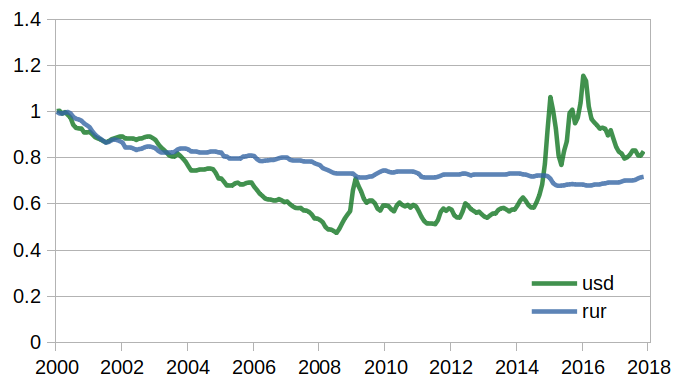

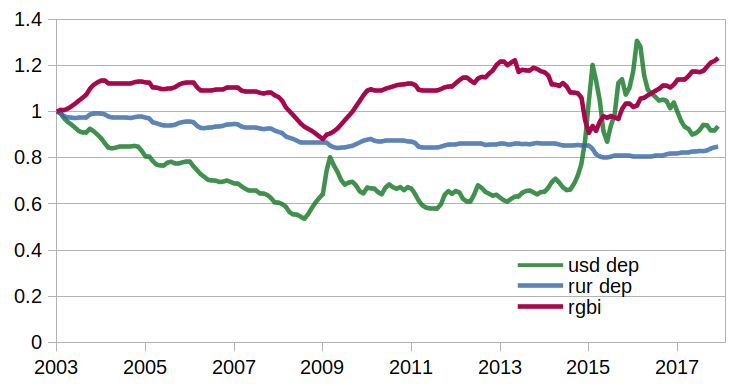

Реальная доходность ОФЗ в России в сравнении с депозитами выглядит вот так:

Видно, что доходность, в отличие от депозитов, обычно опережает инфляцию, а также видны две крупных реализации общерыночного риска в 2008 и 2014 годах с последующим медленным восстановлением к норме.

Согласно гипотезе Фишера в долгосрочном периоде изменение обменных курсов объясняется разницей в накопленной инфляции в каждой из валют. Наши девальвации и 2008-го,и 2014-го годов — просто скачкообразное воостановление этого соотношения, и актив, доходность которого опережает инфляцию, от такого рода девальваций (в долгосрочной перспективе) защищён.

Существуют также облигации с защитой от риска ставок (облигации с переменным купоном, у которых процентная ставка по следующему купону берётся среднерыночной за предыдущий купонный период + некоторый % сверху) и от риска инфляции (облигации с индексируемым номиналом, у которых купон — фиксированный процент от номинала, но сам номинал увеличивается на размер инфляции).

Золото

Реальный актив, т.е. не обесценивающийся инфляцией. Риски понятны: риск контрагента в случае владения «бумажным золотом» (сюда относятся металлические счета в банках и на бирже, биржевые и паевые фонды на золото), риски кражи и порчи в случае физического металла, и риск ликвидности при необходимости превратить металл в деньги / предметы потребления.

Золото — товарный актив, цена которого определяется балансом спроса и предложения; кто сберегает в золоте подставляет себя под риски падения спроса и роста предложения. Причём можно сказать, что таковые уже реализовались: реальный спрос на золото давно намного меньше предложения и снижается (триста тридцать тонн в год спроса против четырёх с половиной тысяч тонн предложения), а всего золота в обращении находится около 180,000 тонн. Таким образом, его цена практически целиком и полностью определяется спекулятивными настроениями игроков на рынке.

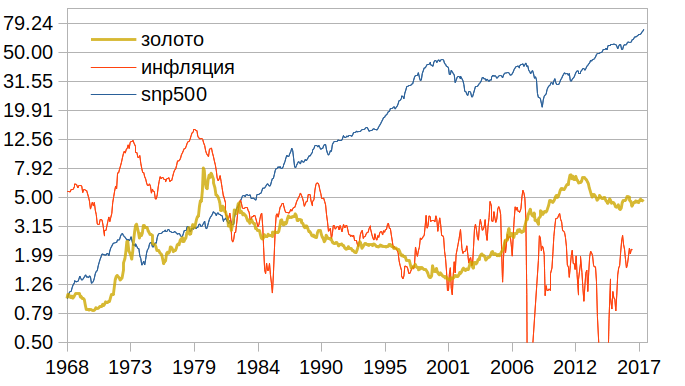

Вот так выглядит история реальной цены золота в долларах 1968г (среднегодовая инфляция на той же оси, в %г):

Эти же соображения, хотя и несколько в меньшей степени, относятся и ко всем прочим «инвестиционным» драгоценным металлам и камням.

Недвижимость

Реальный актив, в котором место инфляции занимает износ. Сочетает в себе свойства одновременно и товарного, и доходного актива, т.е. цена определяется и спросом/предложением и арендной доходностью.

Риски недвижимости как класса активов:

-

Ликвидности: продажа по рыночной цене занимает несколько месяцев.

-

Спроса и предложения: из-за длинного цикла производства строители не могут гибко реагировать на изменение спроса, поэтому рынок почти всегда разбалансирован.

-

Процентных ставок: рост ставок снижает цену недвижимости не только вслед за упавшим спросом из-за подорожания ипотеки, но и из-за необходимости получать рыночную доходность при неизменной арендной плате.

Также, сосредоточенная в одной стране недвижимость несёт риск девальвации валюты этой страны.

Владелец отдельного объекта недвижимости подставляется, помимо вышеперечисленных, под следующие риски:

- правовой — часто его право владения может быть оспорено,

- налоговый — на данный момент налог на недвижимость в России в 10–20 раз ниже, чем в развитых странах и неизбежно будет повышаться),

- износа и порчи — арендаторами, соседями, коммунальной аварией, градостроительной политикой),

- реинвестирования — на полученную арендную плату, как правило, проблематично приобрести ещё один объект недвижимости,

- операционный — риск убытков от неадекватных действий или бездействия собственника, арендаторов, коммунальных служб и пр., а также простой объекта недвижимости.

В достаточно крупном портфеле недвижимости влияние этих рисков на доходность портфеля статистически предсказуемо и невелико, но в случае отдельного объекта они могут достаточно внезапно уничтожить не только доходность, но и капитал.

Среднеисторическая доходность рентной недвижимости составляет примерно 5%г сверх инфляции (недвижимость переоценивается чуть медленнее инфляции из-за износа, часть рентного дохода уходит на обновление/ремонт и покрытие рисков).

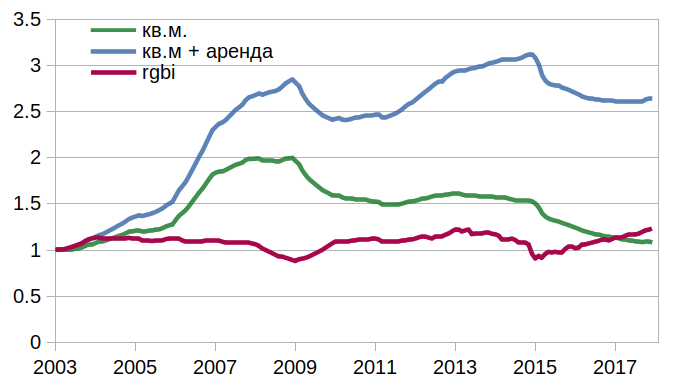

В России динамика реальной стоимости кв.м. жилой недвижимости и его доходности (считая, что чистая арендная доходность составляет 6%г от текущей цены и реинвестируется) выглядит так (вновь, относительно стоимости на начало периода и в сравнении с государственными облигациями):

(Привет тем, у кого «недвижимость только дорожает».)

Здесь видно, что весь реальный рост цены имел место во время резкого роста платёжеспособного спроса при дефиците нового жилья в начале двухтысячных, после этого перепроизводство недвижимости при недостатке спроса толкает цену вниз и даже сдача жилья в аренду не компенсирует падения его стоимости. Также стоит учитывать, что это среднероссийские цены, включающее и свежепостроенное жильё. Если бы получилось посчитать динамику только по тем домам, которые были построены к 2003г,результаты были бы ещё печальнее.

Акции

Акция — это право на долю в бизнесе и его прибыли. Это доходный актив, который оценивается по той прибли, которую он может принести своим владельцам-акционерам (через выплату дивидендов и рост самого бизнеса). Соответственно, базовые риски для нас — это общерыночный, ликвидности и процентных ставок.

Только владение акциями даёт защиту капитала от инфляции, девальвации и даже роста тарифов. Защита от инфляции достигается тем, что компании, собственно, её и создают, повышая цены. Соответственно повышается прибыль компании, а значит её дивиденды и цена акций (иногда цены повышает государство — увеличением налогов, НДС в первую очередь, и акцизов; эти деньги с компании получить, разумеется, не удастся — они уходят в карман государства). Защиту от девальвации дают компании-экспортёры, выручка которых увеличивается кратно девальвации, а прибыль ещё сильнее. Рост тарифов повышает прибыль компаний энергетического сектора, и повышение своих расходов вы вернёте из полученных от них дивидендов.

Проблематичность акций во-первых в том, что на бизнес компании действует великое множество факторов (причём на всякую компанию по-разному), поэтому прибыль компании и, соответственно, доходность вложения в её акции практически непредсказуемы. Во-вторых, на эту неопределённость ещё накладываются спекулятивные ожидания игроков на рынке (и, в низколиквидных акциях, корыстные действия манипуляторов), что делает предсказание цен и доходностей делом совсем безнадёжным. Из-за этого операционные и ценовые риски каждой отдельной компании настолько велики, что приобретать акции имеет смысл только портфелями: с одной стороны, если у вас портфель из 100 акций, то даже полное банкроство двух из них за год снизит вашу доходность лишь на 2% в этот год, с другой — негативный для одной компании фактор является позитивным для другой, в результате совокупный риск стремится к нулю («диверсифицируется»), так же компенсируются разнонаправленные «неадекватности» цен отдельных компаний.

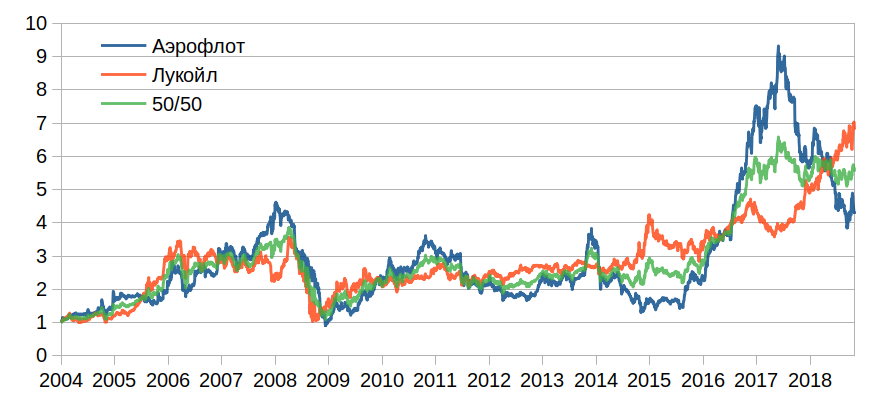

Наглядным примером будет поведение стоимости акций Аэрофлота и Лукойла (опять же, в относительном масштабе; и, внимание, это не доходность т.к. на графике только цена акций, без учёта дивидендов):

Во-первых, здесь и близко нет такого спокойствия, как в облигациях с их заранее известным доходом или в неликвидной недвижимости. Во-вторых, видна реализация общерыночного риска 2008г, уже встречавшаяся нам в облигациях. Однако самое интересное для нас сейчас — в эпизодах разнонаправленного движения акций (середина 2007-го, 2015-й и 2017-й годы), связанных с движением цен на нефть. Лукойл, как экспортёр нефти, от роста её стоимости выигрывает, и теряет доходы при ей падении. Аэрофлот, у которого топливо — основная статья расходов, — наоборот. Портфель из них обоих оказывается нечувствительным к этим изменениям, собирая «очищенную» от этого фактора прибыль. Заметьте реакцию Лукойла на двухкратное падение цены на нефть в 2014: акция осталась на месте из-за пропорциональной девальвации рубля, у ненефтяных экспортёров (металлургических компаний, например) на этом месте найдёте двухкратный рост цены акций.

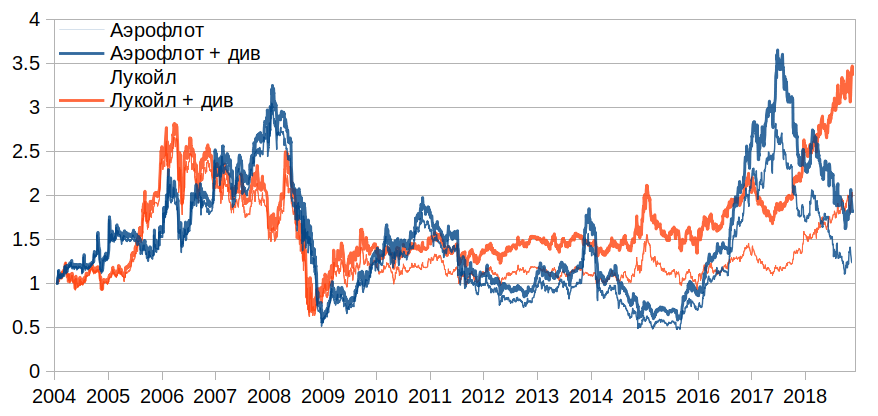

А вот на следующем графике показана реальная их доходность, с реинвестированием дивидендов и без. Из него видно, что возврата своих вложений, сделанных в «неудачный» момент можно ждать десятилетиями (и не дождаться). Поэтому акции можно покупать только на те деньги, которые вам не понадобятся, скорее всего, уже никогда, чтобы не обращая внимания на цену получать свои дивиденды. И рассчитывать, стоит ли приобретать компанию по текущей рыночной цене.

Среднеисторическая доходность акций как класса активов — как и у недвижимости — примерно 5%г сверх инфляции.

Паевые и биржевые фонды

Для тех кто не хочет или не может разбираться с отдельными акциями были изобретены паевые и, позднее, биржевые инвестиционные фонды. Инвестиционный фонд — это портфель активов (акций, облигаций или недвижимости), управляемых специальной организацией — управляющей компанией (УК) — по установленным ей правилам. Пай фонда — это право на долю в его активах.

В случае паевого фонда (взаимного фонда, mutual fund) вы имеете дело непосредственно с УК. В случае биржевого (БПИФ, ETF) — приобретаете паи на бирже у других пайщиков или маркетмейкера, который должен продавать и покупать паи в узком коридоре около истинной цены пая. Паевые фонды значительно упрощают вход в активы и их управление при небольших инвестициях. Купить-продать на 10Кр акции 3000 американских компаний или столько же арендных квартир невозможно, а вот пропорциональную долю в соответствующих портфелях — быстро и легко.

К сожалению, отечественные паевые фонды регулируются и контролируются из рук вон плохо, а стоимость услуг УК сводит на нет всю ожидаемую доходность. С биржевыми фондами ситуация чуть лучше (см. по предыдущей ссылке FXRL).

Наиболее дешёвые, прозрачные и понятные фонды — фонды, вкладывающие деньги в бумаги из биржевых индексов (индексные фонды). Это портфели наиболее ликвидных ценных бумаг, взятые пропорционально их общей стоимости (т.е. текущей цены одной бумаги, умноженной на их количество в обращении). Покупки/продажи таких портфелей не изменяют соотношения цен между бумагами, а движения цен отдельных бумаг не требуют от управляющего портфелем никаких действий (способность управляющего увеличить доходность фонда за счёт покупок и продаж отдельных бумаг или выбора времени для этого не находит подтверждения в исследованиях, его искусство в том, чтобы провести крупную покупку или продажу при выпуске/погашении паёв по рыночной цене с минимальными расходами: именно из-за этих расходов чистая доходность огромных фондов с околонулевыми комиссиями за управление может отставать от доходности маленьких фондов со значительными комиссиями).

Есть фонды и с другой структурой портфеля (например, с выбором бумаг только одной отрасли, со взятием их в равных долях, пропорционально дивидендам или бухгалтерским коэффициентам и пр.). Если формирование портфеля фонда выполняется по формальным правилам, он называется пассивным, если управлением портфелем занимается человек или комитет исходя из собственных соображений — активным. Активно управляемые фонды гораздо дороже и гораздо рискованнее пассивных, но имеют более низкую доходность даже до поправки на риск (см. предыдущую ссылку).

Т.к. паевой фонд состоит из обращающихся на открытом рынке активов, он содержит в себе все их нескомпенсированные друг с другом риски. Если рыночный индекс сбалансирован по экономическим факторам, то останется только общерыночный риск. Если нет — индекс будет зависеть от несбалансированных факторов (яркий пример — наш родной Индекс Московской биржи, в котором около 60% занимает нефтяная отрасль: он начинает в значительной степени повторять движение цен на нефть).

Паи биржевого фонда, сами обращаясь на бирже, имеют и собственные риски рыночной цены и ликвидности (для небольших фондов нередка ситуация, когда его рыночная цена значительно выше или ниже стоимости входящих в его активов).

Фонды также несут в себе риск контрагента. Хотя на активы фонда не может быть обращено взыскание по долгам УК, неумелые или неадекватные действия последней могут привести к значительным потерям активов. Доверительное управление и хедж-фонды — ещё дороже и ещё сильнее подвержены произволу управляющего, почти гарантированная потеря денег в долгосрочной перспективе.

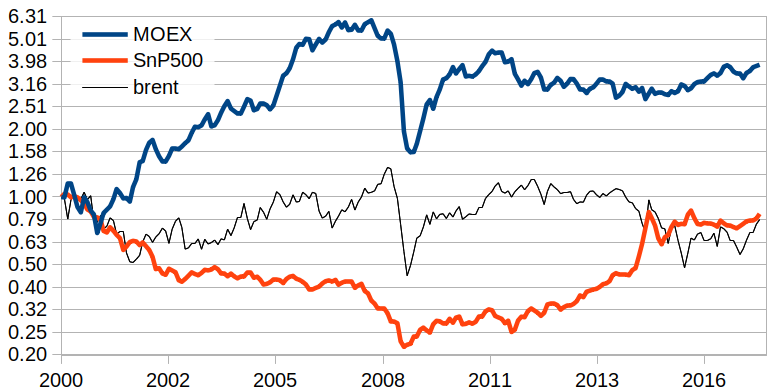

Посмотрим на реальную доходность российского (MOEX, индекс московской биржи) и американского (SnP500) индексов для российского инвестора (график в логарифмическом масштабе, т.е. рост на, скажем, 20% относительно любого начального значения выглядит одинаково).

(Привет тем, у кого «Америка только растёт».)

Видно, что до 2008г доходность по американским акциям не могла обогнать российскую инфляцию вкупе с обесценением доллара относительно рубля. Российский же рынок уверенно рос, пока не перерос себя к тому же 2008г и совершенно перестал приносить прибыль после восстановления (восстановился он на возврате стоимости нефти к докризисным значениям в 2011г, но с тех пор она падает, доходность индекса около нуля держат другие отрасли), тогда как американский показал четырёхкратную доходность. Также глазу заметна куда бо́льшая стабильность американского индекса — это результат сбалансированности экономических факторов.

Важное свойство общерыночного риска — обоюдоострость, причём опаснее та сторона, что завышает стоимость активов выше справедливой. Потому что мы можем не продавать доходные активы себе в убыток, но вот вероятность купить их по ценам, которые приведут к отрицательной доходности на ближайшие пару десятилетий (как американские акции в 2000 или российские в 2008) — есть всегда, и её реализации надо старательно избегать.